O conceito económico de “Trindade Impossível” – ou Trilema – defende que a autoridade monetária de um país não pode seguir simultaneamente três objectivos específicos sem causar problemas financeiros no futuro. Os objectivos de politica monetária irreconciliáveis segundo os teóricos são: (i) manter uma taxa de câmbio fixa ou agressivamente gerida; (ii) permitir a livre circulação de capitais e (iii) ter uma política monetária discricionária (taxas de juro).

Quando em Agosto de 2015 a autoridade monetária chinesa viu-se obrigada a desvalorizar o yuan percebeu-se que a principal razão desta decisão foi a violação da trindade impossível. A manutenção do peg com o USD expunha a economia chinesa à política monetária do Estados Unidos e quando a Fed sinalizou a subida das taxas de juro os mercados cambiais reagiram comprando dólares e com a apreciação do dólar o yuan valorizou-se e isto afectou a competitividade da economia chinesa e antecipando o ajustamento do valor do yuan, com a relativa facilidade de circulação de capitais entre a China e o mundo, milhares de milhões de dólares saíram da China.

Antes de desvalorizar o yuan em Agosto, a autoridade monetária da China baixou quatro vezes a sua taxa de juro de referência entre o princípio de 2014 e o primeiro semestre de 2015. Uma taxa de juro mais baixa pressionou a taxa de câmbio do yuan o que contribuiu para a saída de capitais. Numa aparente mudança de política, para defender o peg o banco central chinês teve que usar as reservas em dólares até ao ponto que percebeu que este caminho delapidava as reservas e mantinha a moeda sobrevalorizada. Como diz a teoria, e como já demonstrou a prática, seguir os três objectivos não funcionou e a China teve que fazer um ajustamento. Este ajustamento pode ser extremamente doloroso para economias mais frágeis como a nossa.

Em Angola, na prática estávamos a seguir os três objectivos irreconciliáveis no longo prazo com a agravante da nossa economia não ter a robustez da economia chinesa e da confiança na nossa economia ser tão real quanto o pai natal. (i) Em Angola vigorava uma espécie de crawling peg que permitia uma taxa de câmbio estável enquanto existisse um fluxo importante de divisas por via de exportações de petróleo permitindo assim que continuássemos a importar desalmadamente; (ii) como precisávamos de receber investidores e, sobretudo, mandar dinheiro para fora de Angola existia uma espécie de livre circulação de capitais, uma vez que com maior ou menor dificuldade conseguia-se converter os kwanzas em divisas e enviar para fora para diversos fins; (iii) o BNA fixa as taxas de juro directoras, sendo que tradicionalmente manteve taxas elevadas até a alteração dessa política a favor da redução de taxas para incentivar o crédito bancário; política entretanto revertida para apagar o fogo da inflação.

O nosso sonho acabou com o início da trajectória descendente continuada dos preços do petróleo na segunda metade de 2014 que induziu à seca de divisas que obrigou o BNA a rever o modelo de venda directa das petrolíferas aos bancos comerciais e depois foi reduzindo a oferta de divisas no mercado. A sub-alimentação de divisas estrangulou as importações o que pela nossa reduzida capacidade produtiva significou uma redução sensível da oferta e contribuiu para o aumento do passo do nível de preços.

Por outro lado, a falta de confiança agudizou a corrida às divisas e a fuga de capitais para o exterior. Para responder a este fenómeno o BNA subiu as taxas de juro e implementou medidas efectivas de controlo de capitais refazendo as regras dos leilões do mercado primário e apertando na fiscalização das transferências para o exterior. Outro indutor das medidas restritivas do BNA foi a delapidação das Reservas Internacionais Líquidas que foram sendo usadas para estabelecer a taxa de câmbio. A medidas adoptadas tiveram resultados pouco satisfatórios porque não conseguiram recuperar a confiança.

Fonte: BNA

Angola viveu em 2015 um anus horribilis passando por uma crise política com repercussão internacional e por uma crise económica causada pela redução das receitas do petróleo exportado que se reflectiu em menos disponibilidade financeira do governo, menos dólares para o BNA manter a taxa de câmbio sobrevalorizada e as importações baratas, deixando o país a mercê de uma inflação galopante. A situação serviu, mais uma vez, para expor a fragilidade da nossa economia e a indesejável e longa dependência do petróleo. A incapacidade do BNA defender o valor do kwanza está directamente ligada a redução acentuada das receitas com exportação de petróleo como se observa no gráfico abaixo.

Fonte: BNA, MINFIN

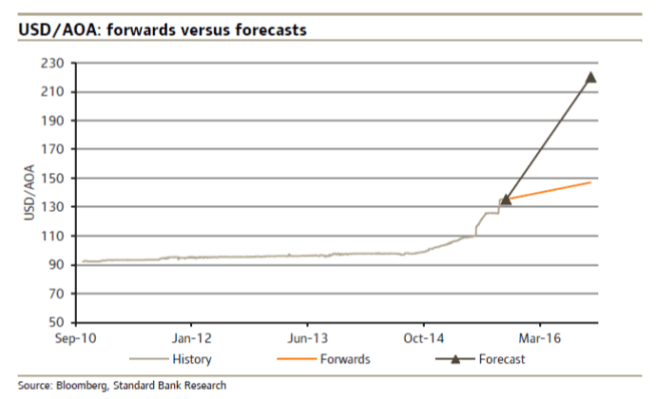

Entre Novembro de 2014 e Novembro de 2015 o kwanza perdeu 29,1% do seu valor em relação ao dólar (taxa oficial), a taxa de inflação passou para 12,4% e foram implementadas medidas draconianas para reduzir a procura por divisas limitando o acesso à moeda estrangeira e a sua movimentação (interna e externamente). O BNA procura evitar uma desvalorização acelerada do kwanza e manter um nível mínimo de importações sem afectar ainda mais as reservas cambiais mas parece que estamos perante nova impossibilidade porque a procura de divisas não está apenas a ser alimentada por importadores e viajantes mas também por gente que perdeu confiança no kwanza como unidade de reserva de valor mas com os preços do barril de petróleo em queda 2016 apresenta-se mais desafiante. O Standard Bank aponta para uma taxa de câmbio média de 192.3 kwanzas por cada dólar no próximo ano.

Contudo, a crise cambial, como tenho vindo a defender, tem na base uma crise económica cuja paternidade deve ser atribuída à escolhas políticas erradas que na década de 2000, com ventos favoráveis, negligenciaram as reformas estruturais necessárias para criarmos uma base de crescimento assente no capital humano capacitado, na descentralização dos mecanismos de decisão política, no maior liberalismo dos mercados, na justiça eficiente e confiável e em legislação e instituições amigas do investidor. O presente não é independente do passado: o hoje é filho do ontem e pai do amanhã.